Капитализация вклада — что это такое и, как его правильно выбрать

Капитализация вклада — что это такое и, как его правильно выбрать

Капитализация вклада — что это такое и, как она работает? Какими преимуществами обладает, и, как часто происходит? Как выбрать вклад с капитализацией, и, как не ошибиться при выборе вклада?

Открытие банковского вклада является самым простым и доступным видом своего капиталовложения. Так было, так есть и так будет. И, если вы хотите не только накопить приличную сумму денежных средств, но при этом еще и ее приумножить, то вам просто обязательно знать, что такое капитализация вклада и, как она работает.

Эта статья будет очень полезна всем людям, а в особенности новичкам, которые собираются вложить свои денежные средства в банк. Из нее вы узнаете, что такое капитализация процентов на вкладе и, как происходит расчет процентной ставки при капитализации вклада.

Содержание

Капитализация вклада. Что это такое и, как она работает

Как часто может происходить капитализация вклада

Положительные стороны капитализации вклада

Как выбрать вклад с капитализацией

Шаг 1. Выбираем банк

Шаг 2. Проводим анализ имеющихся вкладов

Шаг 3. Рассчитываем эффективную процентную ставку

Шаг 4. Проводи анализ и сравнение полученных результатов

Шаг 5. Выбираем подходящий для вас вклад

Как не ошибиться при открытии вклада с капитализацией

Капитализация вклада. Что это такое и, как она работает

Если любой человек может сказать, что такое банковский вклад, то, что такое капитализация вклада знают далеко не все. А, если вы еще, в добавок, и новичок, то узнать, что это такое, вам просто нужно обязательно.

Капитализация вклада — это причисление начисленных процентов за определенный период времени, предусмотренный условиями договора, к основной сумме вклада. На этот добавленный доход в дальнейшем тоже будут начисляться проценты.

Такую схему начисления процентов еще называют «сложный процент по вкладу».

Полностью понять суть капитализации процентов по вкладу можно только, если сравнить ее с начислением процентов без капитализации.

Процентная ставка, как правило, у разных способов начисления процентов, различается. Но для удобства сравнения возьмем одинаковую процентную ставку, равную, например, 12%, начисляемая ежемесячно в последний день каждого месяца со срокам размещения 3 месяца.

Месяц | Вклад без капитализации | Вклад с капитализацией | ||

| Сумма | Доход | Сумма | Доход | |

| 1 месяц | 100 000,00 | 1000 | 100 000,00 | 1000 |

| 2 месяц | 100 000,00 | 1000 | 101 000,000 | 1010 |

| 3 месяц | 100 000,00 | 1000 | 102 010,00 | 1 020,10 |

| Итого | 3000,00 | 3030,00 | ||

Из выше приведенной таблицы видно, что доход от вклада с капитализацией больше, чем без капитализации.

Правда, здесь необходимо понимать, что ощутимую выгоду по вкладу с капитализацией процентов можно получить только, если вкладывать большую сумму и на более длительный промежуток времени, чем в примере.

Как часто может происходить капитализация вклада

Если на вашем вкладе предусмотрена капитализация процентов, то все ее условия должны быть предусмотрены условием договора. В том числе и ее переодичность, которая, как правило, может быть:

- 1 раз в день;

- каждую неделю;

- ежемесячно;

- раз в квартал;

- 1 раз в полгода;

- ежегодно.

И, чтоб понять, какой срок капитализации, может оказаться выгодным, необходимо провести сравнительный расчет.

Сравнительная таблица вкладов с различной периодичностью капитализации:

| Номер расчетного периода | Сумма на начало периода | Начисленные проценты | Сумма в конце периода |

| При капитализации 1 раз в полгода | |||

| 1 | 100 000,00 | 6 000,00 | 106 000,00 |

| При ежеквартальной капитализации | |||

| 1 | 100 000,00 | 3 000,00 | 103 000,00 |

| 2 | 103 000,00 | 3 090,00 | 106 090,00 |

| Ежемесячная капитализация | |||

| 1 | 100 000,00 | 1 000,00 | 101 000,00 |

| 2 | 101 000,00 | 1 010,00 | 102 010,00 |

| 3 | 102 010,00 | 1 020,10 | 103 030,10 |

| 4 | 103 030,10 | 1 030,30 | 104 060,40 |

| 5 | 104 060,40 | 1 040,60 | 105 101,00 |

| 6 | 105 101,00 | 1 051,01 | 106 152,01 |

Из приведенной таблицы становится видно, что наибольший доход приносит капитализация процентов с максимальной регулярностью, и, чем чаще предусмотрена капитализация, тем больший доход получает вкладчик.

Положительные стороны капитализации вклада

У капитализации вклада существуют свои положительные моменты. которые заключаются в:

- за счет «сложных процентов» сумма вклада увеличивается быстрее, и скорость роста постоянно повышается на протяжении всего срока вклада.

- система начисления процентов очень простая и доступна каждому через специальные формулы и онлайн-калькуляторы.

- открытие вклада с капитализацией окупается при долгосрочном договоре, что дает возможность заставить ваши деньги работать.

Как выбрать вклад с капитализацией

Что такое капитализация вклада и, как она работает, мы уже рассмотрели. Теперь попробуем разобраться в том, как выбрать себе выгодный вклад с капитализацией процентов.

Шаг 1. Выбираем банк

Еще совсем недавно, когда интернет — технологии еще не были так сильно развиты, человек выбирал себе банк, который находится «через дорогу».

Сегодня, когда интерне стал доступен для всех, человек может выбрать себе банк и заключить договор в режиме онлайн. У человека появилась возможность открыть вклад даже в том банке, которого нет в его городе. У вкладчиков появилась возможность выбирать наиболее подходящий для себя банк из множества банков с большим количеством условий.

Если вы выберете банк, находящийся в непосредственной близости от вас, то вы сможете самостоятельно оценить его качество работы. А собрать реальные и неподдельные отзывы намного легче, чем при заключении договора в режиме онлайн.

Выбирая себе банк для вклада, необходимо обратить внимание на его рейтинг. Для чего нужно будет посетить интернет портал Банка России, где вы найдете всю необходимую вам информацию обо всех параметрах и проблемах кредитных организаций.

Шаг 2. Проводим анализ имеющихся вкладов

После того, как вы выберете банк, вам будет необходимо изучить все предложения по имеющимся вкладам в банке. Особое внимание следует обратить на процентную ставку банка, возможность его пополнения и частичного снятия, минимальную сумму и срок размещения.

Очень удобно, когда вклад предусматривает возможность пополнения и частичного снятия без потери процентов. Особенно тогда, когда необходимо накопить очень крупную сумму денег.

В любом случае, выбирать программу вклада необходимо исходя из его целей, вашего финансового положения и ожидаемых перспектив в будущем. Это очень важно. Если случится так, что вам придется закрывать вклад до окончании его срока, вы потеряете процентный доход.

Шаг 3. Рассчитываем эффективную процентную ставку

При выборе вклада обращайте внимание не на указанные процентные ставки, а эффективные процентные ставки, которая поможет вам оценить общий реальный доход за весь срок с учетом процентов.

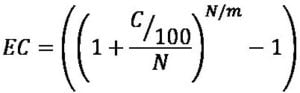

Эффективная процентная ставка рассчитывается по формуле:

где: ЕС –эффективная ставка,

С — номинальная ставка (указана в договоре),

N — количество периодов капитализации в год,

m — количество повторений периодов размещения (если вклад размещается на 1 год, то m=1, если на два года, то m=2 и т.д.).

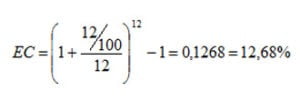

Приведем примерный расчет эффективной процентной ставки.

Допустим, на ваш вклад установлена процентная ставка, равная 12% годовых с ежемесячной капитализацией процентов. Подставив имеющиеся данные в формулы, получим:

Таким образом, наша эффективная процентная ставка равняется 12%. То есть, разместив свои денежные средства под 12% годовых с ежемесячной капитализацией, вы ежегодно будете получать доход в размере 12,68% от внесенной на вклад суммы.

Такой расчет можно произвести более легким способом, воспользовавшись специальным онлайн — калькулятором.

Если ваш вклад предусматривает пополнение, то на ваш доход окажет непосредственное влияние сумма дополнительных взносов, что, естественно, увеличит размер начисленных и капитализированных процентов. А частичное снятие средств со вклада приведет к уменьшению получаемого дохода.

Шаг 4. Проводи анализ и сравнение полученных результатов

После того, как вы рассчитаете эффективную процентную ставку по всем выбранным вами вкладам, необходимо буде провести анализ и сравнение всех этих вкладов по таким параметрам, как:

- возможный срок договора;

- наличие и периодичность капитализации;

- размер эффективной ставки;

- возможность пополнения, а также частичного снятия;

- наличие или отсутствие условия пролонгации.

Лучше всего все имеющиеся данные занести в таблицу Excel. Так вы более наглядно увидите всю имеющуюся у вас информацию, и вам легче будет ее сравнить.

Шаг 5. Выбираем подходящий для вас вклад

Возможный полученный доход — это основной критерий, по которому происходит выбора оптимального вклада. Только здесь всегда необходимо помнить, что если ваша процентная ставка будет выше ставки рефинансирования, увеличенной на 5%, то с разницы между ставками будет взиматься подоходный налог.

Приведем пример. Допустим, ставка по выбранному вкладу 17%, ставка рефинансирования 10%, к которой добавляем 5%, получаем 15%. С разницы 17% — 15% = 2% дохода придется заплатить НДФЛ.

Например, размещаем 100 тыс. руб., на 1 год под 17% годовых. Доход составит 17 тыс. руб. Максимальный необлагаемый доход рассчитывается по ставке 15% (10%+5%) и равен 15 тыс. руб. Разница составляет 2 тыс. руб. С нее то и будет удержан НДФЛ в сумме 700 руб. (2000*35%).

Как не ошибиться при открытии вклада с капитализацией

А сейчас приведем основные советы, которые помогут вам не ошибиться при выборе вклада и получить от своего вложения денег в банк максимальную выгоду.

- Проведите самостоятельный расчет эффективной процентной ставки

Многие люди стараются положить свои денежные средства туда, где видят больший процент, не думая о реальной сумме дохода.

Не спешите! перед тем, как положить свои средства в банк, произведите самостоятельно предполагаемый доход из предлагаемых условий. Рассчитайте эффективную процентную ставку либо по выше приведенной формуле, либо просто воспользуйтесь специальным онлайн — калькулятором.

- Выбирайте только хорошо проверенные и надежные банки

Не спешите открывать вклад в банке, который обещает получение большого дохода за короткие сроки. Как часто бывает, красочная реклама таких банков оказывается просто обыкновенной «заманухой», и человек просто «нарывается» на банальный лохотрон.

При выборе вклада следует обязательно обратить внимание на надежность банка. Иначе вы просто очень рискуете потерять все свои сбережения.

- Реально оцените свое финансовое положение

Выбирая вклад, вам обязательно необходимо будет учесть ваши финансовые возможности на весь срок размещения ваших денежных средств. Иначе, если вам придется по каким-либо причинам досрочно забирать свои средства с вклада, то проценты на вклад начислят в очень мизерном и совсем неощутимом размере. То есть, вы практически не получите никакого дохода.

Из данной статьи вы узнали, что такое капитализация процентов, как она работает, и, ее преимущества над простой процентной ставкой. И теперь вы можете самостоятельно, руководствуясь выше приведенным пошаговым руководством грамотно и правильно выбрать вклад с капитализацией, и, сможете предпринять необходимые действия, чтоб избежать основных ошибок при вложении денег в банк. А это значит, что ваше вложение денежных средств в банк, обязательно окажется выгодным и принесет вам хороший доход.

Если вам понравилась статья, и вы считаете ее полезной, ПОЖАЛУЙСТА поделитесь ею с друзьями и знакомыми!!!

Также, вы можете высказать свое мнение о статье и о самом сайте в комментариях, указать недочеты данного ресурса.

Сайт MyRublik будет вам очень ПРИЗНАТЕЛЕН.

Читайте также:

- Что такое инвестиционные вклады в банках — особенности и условия открытия инвестиционного вклада

- Потребительский кредит с низкой процентной ставкой — как и где его можно получить

- Как и где можно взять кредит с плохой кредитной историей

- Как и где можно взять кредит без справки о доходах и поручителей

- Как можно получить помощь в оформлении кредита